Аудит пожарной системы: зачем и кому нужна оценка рисков

Содержание:

Подходы к расчету рисков.

Стандарт FERMA рекомендует три подхода.

Качественный подход.

В качественном подходе значения присваиваются на уровне много/мало, больше/меньше, сильнее/слабее и т.д. Можно использовать разные по количеству делений шкалы. Типовыми шкалами являются 3х3 и 5х5, их примеры приведены в таблице:

|

Вероятность |

Ущерб |

|

|---|---|---|

|

3х3 |

Низкая/ Средняя/ Высокая |

Незначительный/ Средний/ Значительный |

|

5х5 |

Очень низкая/ Низкая/ Средняя/ Высокая/ Очень высокая |

Незначительный/ Приемлемый/ Средний/ Большой/ Очень большой. |

Естественно, что названия в каждой из шкал можно менять.

Плюсы и минусы такого подхода очевидны. Безусловный плюс – это простота и понятность для большинства. Безусловный минус – непонятно, как впоследствии оценивать риски: что для нас опаснее – риск с большой вероятностью и незначительным ущербом либо же наоборот. Кроме того, при использовании качественного подхода в рамках трех и даже пяти делений шкалы возможно возникновение ситуации, когда одинаково оцениваются совершенно разные риски. К примеру, к очень большому ущербу может быть отнесена потеря бизнеса и крупная авария, которая обойдется только в 10% от активов, а к очень низкой вероятности могут быть оценены пожар и падение воздушного судна на наш объект, хотя пожар явно будет случаться чаще.

Поэтому данный метод целесообразно применять только от безнадежности.

Полуколичественный подход.

В полуколичественном подходе значения присваиваются в рамках заданных интервалов. Как и в качественном подходе, можно использовать разные по количеству делений шкалы. Возможные шкалы вероятности я рассмотрю в соответствующем разделе, они описаны в стандарте. Наибольший интерес представляет выбор шкалы для оценки последствий, в частности, ущерба.

Первый вариант основан на выборе шкалы исходя из стоимости компании, оцененной каким-либо образом. Если компания публичная, то это, естественно, капитализация, если непубличная – либо оценка одним из экспертных методов (EBITDA, умноженная на диапазон от 3 до 7), либо же в расчет принимается стоимость чистых активов. Соответственно, выбирается пара (или больше) значений, скажем, 5% и 20% от стоимости чистых активов. Если стоимость активов равна 100ед., то расчет последствий риска состоит в том, чтобы определить, в какой из интервалов этот риск попадет: , (5ед., 20ед.] или (20ед., +∞). Второй вариант основан на выборе шкалы исходя из какой-либо прибыли компаний: EBIT, EBITDA, валовая прибыль, чистая прибыль и т.д. В этом случае пара (или, опять же, больше) значений – это, к примеру, 10% и 100% от чистой прибыли. В качестве второго желательно всегда использовать прибыль целиком – это позволит отделить риски, которые очень значимы (их реализация приведет к убыткам за год) от менее значимых. Первые два варианта можно комбинировать, к примеру, взять в качестве первого значения 10% от EBITDA, а качестве второго – 10% от оценочной стоимости бизнеса. Последний часто используемый вариант – использование логарифмических шкал. В этом случае используются интервалы [0, 10), [10,100), [100, 1000), [1000, 10000), (10000, +∞) и аналогичные.

Полуколичественный подход, очевидно, точнее, чем качественный, и в этом его главное преимущество. Кроме того, он позволяет более точно оценивать риски. Однако этот подход во многом сохраняет недостатки качественного, особенно при выборе логарифмической шкалы: в рамках одного значения ущерба от риска могут оказаться риски, различающиеся по этому ущербу почти на порядок.

Количественный подход.

Этот подход наиболее прост в описании и сложен в применении. При его использовании каждому риску присваивается количественное значение вероятности в виде процента либо частоты события и ущерба, оцененного в денежном выражении. Сложен он в применении по простой причине – рассчитывать риски бывает непросто, и именно в этом главный минус этого подхода. Ниже я продемонстрирую использование количественного подхода, однако нужно понимать, что для некоторых целей моя интерпретация не очень сгодится и будет нужна серьезная математика (хотя я и не являюсь сторонником её использования).

В конце необходимо сказать о том, что для последствий и вероятностей можно использовать разные подходы: к примеру, вероятность рассчитывать количественно, а ущерб качественно или же, что вероятнее в жизни, наоборот. Однако в дальнейших примерах для демонстрации полных возможностей риск-менеджмента я буду использовать количественные подходы к расчету рисков.

Расчет проектных рисков.

Метод, представленный в настоящем разделе, предложил мой бывший коллега Дмитрий Новоженов. В его основу положено разделение при расчете рисков денежной и временной составляющей проекта. Дело в том, что при осуществлении проекта значительное количество проблем возникает не с деньгами, а со сроками. Так, вряд ли разработка проектно-сметной документации либо же пусконаладочные работы потребуют увеличения финансирования по сравнению с заключенными договорами. Однако задержка в выдаче документации на год и пусконаладочных работ на полгода явно отразится на показателях проекта.

При использовании этого метода для каждого риска рассчитываются:

- денежный ущерб при его реализации и вероятность денежного ущерба;

- возможные задержки (в месяцах, годах) при реализации проекта и вероятность возникновения таких задержек.

Использование данного метода на этапе расчета рисков отменяет необходимость все временные задержки переводить в денежные. По итогам рассмотрения рисков проектов с помощью такого метода можно скорректировать затраты проекта (на суммарное математическое ожидание денежной составляющей) и изменить сроки реализации (как суммарное математическое ожидание возможных задержек). Исходя из полученных значений необходимо пересчитать показатели, используемые при принятии решения о финансировании проекта (NPV, IRR и пр., это отражено в рекомендациях для постановщика внутреннего контроля в инвестиционном процессе).

Для расчета проектных рисков, по возможности, необходимо использовать не только негативные риски, но и позитивные. Банальный пример: законодательство о поддержке инвесторов может быть изменено как в худшую для инвестора сторону (к примеру, произойдет отмена льготы по налогу на имущество), так и в лучшую (к примеру, налог на прибыль будет отменен на 4 региональных процента не в течение 3, а в течение 5 лет). Используя как негативные, так и позитивные риски, с помощью риск-менеджмента мы можем посчитать основные показатели проектов с учетом рисков. При таком подходе применение риск-менеджмента должно продемонстрировать справедливый результат: редко бывает так, чтобы на каком-либо проекте вообще ни разу не повезло.

ПРАВИЛА ПРОВЕДЕНИЯ РАСЧЕТОВ ПО ОЦЕНКЕ ПОЖАРНОГО РИСКА

1. Настоящие Правила устанавливают порядок проведения расчетов по оценке пожарного риска в случаях, установленных Федеральным «Технический регламент о требованиях пожарной безопасности», при составлении декларации пожарной безопасности.

2. Расчеты по оценке пожарного риска проводятся путем сопоставления расчетных величин пожарного риска с соответствующими нормативными значениями пожарных рисков, установленными Федеральным «Технический регламент о требованиях пожарной безопасности».

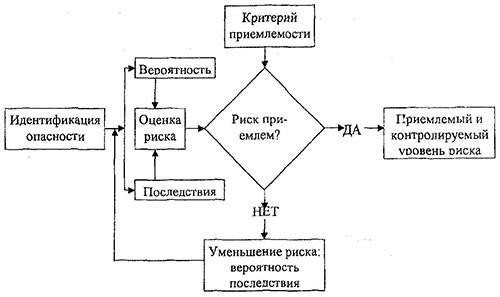

3. Определение расчетных величин пожарного риска осуществляется на основании:

а) анализа пожарной опасности объекта защиты;

б) определения частоты реализации пожароопасных ситуаций;

в) построения полей опасных факторов пожара для различных сценариев его развития;

г) оценки последствий воздействия опасных факторов пожара на людей для различных сценариев его развития;

д) наличия систем обеспечения пожарной безопасности зданий, сооружений и строений.

4. При проведении расчета по оценке социального пожарного риска учитывается степень опасности для группы людей в результате воздействия опасных факторов пожара, ведущих к гибели 10 человек и более.

5. Определение расчетных величин пожарного риска проводится по методикам, утверждаемым Министерством Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий.

6. Методики, предусмотренные пунктом 5 настоящих Правил, подлежат опубликованию в печатном издании Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий и размещению в информационной системе общего пользования в электронно-цифровой форме на период их действия.

7. Расчеты по оценке пожарного риска оформляются в виде отчета, в который включаются:

а) наименование использованной методики, предусмотренной пунктом 5 настоящих Правил;

б) описание объекта защиты, в отношении которого проведен расчет по оценке пожарного риска;

в) результаты проведения расчетов по оценке пожарного риска;

г) перечень исходных данных и используемых справочных источников информации;

д) вывод об условиях соответствия (несоответствия) объекта защиты требованиям пожарной безопасности.

В соответствии с ФЗ-123 от 22.12.2008:

Пожарный риск — это мера возможности реализации пожарной опасности объекта защиты и ее последствий для людей и материальных ценностей (ч.28 статьи 2).

п.1 статьи 79:

Индивидуальный пожарный риск в зданиях и сооружениях не должен превышать значение одной миллионной в год при размещении отдельного человека в наиболее удаленной от выхода из здания и сооружения точке.

п.1 статьи 93:

Величина индивидуального пожарного риска в зданиях, сооружениях и на территориях производственных объектов не должна превышать одну миллионную в год.

п.4 статьи 93:

Величина индивидуального пожарного риска в результате воздействия опасных факторов пожара на производственном объекте для людей, находящихся в жилой зоне, общественно-деловой зоне или зоне рекреационного назначения вблизи объекта, не должна превышать одну стомиллионную в год.

п. 41 статьи 93:

Для производственных объектов, на которых для людей, находящихся в жилой зоне, общественно-деловой зоне или зоне рекреационного назначения вблизи объекта, обеспечение величины индивидуального пожарного риска одной стомиллионной в год и (или) величины социального пожарного риска одной десятимиллионной в год невозможно в связи со спецификой функционирования технологических процессов, допускается увеличение индивидуального пожарного риска до одной миллионной в год и (или) социального пожарного риска до одной стотысячной в год соответственно. При этом должны быть предусмотрены средства оповещения людей, находящихся в жилой зоне, общественно-деловой зоне или зоне рекреационного назначения, о пожаре на производственном объекте, а также дополнительные инженерно-технические и организационные мероприятия по обеспечению их пожарной безопасности и социальной защите.

Методы расчета рисков.

Все методы расчета рисков можно разделить на экспертные и статистические, особенности которых следуют из их названия.

Экспертные методы расчета рисков.

При использовании экспертных методов значения вероятности и ущерба определяются на основании мнения специалистов. Примеры экспертных методов:

- опросы (либо устные, либо письменные). На основании результатов этих опросов с помощью нехитрых математических манипуляций производится присвоение значений вероятности и ущерба. Обработка результатов опросов состоит в расчете средних либо же медианных значений, при этом при расчете могут быть отброшены крайние значения. Можно поступить немного более изощренно, и, в случае неанонимного опроса, присвоить каждому из экспертов или групп экспертов свой вес, и итоговые значения присваивать с учетом этих весов. Правда, возникает вопрос, как измерить вес эксперта (не в буквальном значении, а для расчета рисков). Если придумаете — применяйте;

- привлечение экспертов для расчета конкретных рисков. Наиболее эффективно для оценки стратегических и производственных (операционные, опасности) рисков.

Ключевая проблема применения экспертных методов – квалификация самих экспертов. Часто расчеты дают странные значения, особенно в случае большого количества экспертов со стороны анализируемого бизнес-направления. Эксперименты показали, что даже ущерб может отличаться на порядок от некого независимого мнения. А если говорить о качественных оценках, то, за исключением риска конкуренции и недостатка инвестиций, большинство менеджеров предприятия все, что касается внутренних рисков, будет оценивать как минимальная вероятность с незаметным ущербом. Таким образом, внутренние эксперты могут сознательно либо же подсознательно искажать реальную картину. А внешние эксперты могут не столь хорошо разбираться в бизнесе.

Однако это не означает, что от экспертных методов нужно отказываться. Во-первых, с помощью этого метода можно присвоить значения вероятности и ущерба любому риску. Во-вторых, грамотно подбирая экспертные группы, можно добиться хоть какого-то результата. Для этого нужно обеспечить, с одной стороны, независимость экспертов, а с другой – их квалификацию. Хотя бы условную. В общем, ищите людей, и все получится. Но по возможности лучше использовать статистические методы.

Статистические методы расчета рисков.

Статистические методы хорошо работают на больших объемах информации. Они возникли из финансовых бизнесов: банковских, страховых, фондовых. Такой статистики там, как сами понимаете, существуют огромные массивы. И именно поэтому такие методы наиболее эффективны именно в финансовых бизнесах, а также для финансовых рисков. Однако их можно применять и в других секторах экономики и для расчета других рисков: последствий опасностей, в частности, аварий, операционных рисков при часто повторяющемся количестве операций (срыв сроков исполнения заказов, взаимоотношения с потребителями), а иногда и для стратегических рисков (к примеру, для расчета рисков венчурных проектов в какой-либо области).

Небольшая проблема – по операционным рискам редко имеется статистика в агрегированном виде, на ее сбор будут необходимы дополнительные трудозатраты. Но если есть принципиальная возможность собрать статистику – лучше попробовать. Однако если попытки извлечь требуемую статистику закончатся исключительно методами робастного оценивания, надо готовиться к тому, что на выходе будут «сомнительные выводы на недостоверных данных».

Расчёт кредитного риска по 483-П (ПВР)

Введите необходимые значения и нажмите кнопку расчет.

В качестве примера приведен расчет параметров риска для кредитного требования к финансовой организации объемом 100 млн руб. (EAD = 100) на срок 5 лет (M = 5),

уровнем потерь при дефолте 45% (LGD = 0,45) и вероятностью дефолта 5% (PD = 0,05). Величина ожидаемых потерь будет равна 2,25 млн руб., а величина кредитного риска 31,512 млн руб.

b(PD) = 0,079878

Методика расчета величины кредитного риска

(согласно Положению Банка России от 6.08.2015 г. №483-П «О порядке расчета величины кредитного риска на основе Внутренних рейтингов»)

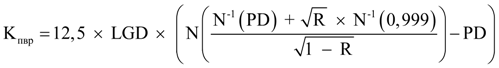

Величина кредитного риска рассчитывается по формуле:

КРП = б * Кпвр * EAD,

гдеКРП — величина кредитного риска,б — поправочный коэффициент, б = 1,06,Кпвр — коэффиент риска, рассчитанный на основе ПВР,EAD (exposure at default) — величина кредитного требования, подверженная риску дефолта.

Величина ожидаемых потерь определяется по формуле:

EL = PD * LGD * EAD,

гдеEL — (expected losses) величина ожидаемых потерь (убытков),PD — (probability of default) вероятность дефолта (в %),LGD — (loss given default) уровень потерь при дефолте (в %).

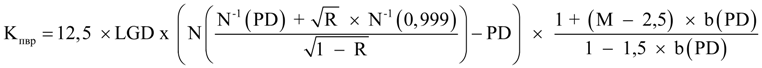

Коэффициент риска для кредитных требований к корпоративным, суверенным заемщикам и финансовым организациям, по которым не произошел дефолт (PD ≠ 100%), рассчитывается по следующей формуле:

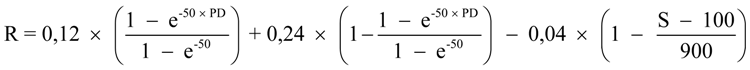

гдеPD — (probability of default) вероятность дефолта заемщика на период в один год. Минимально возможное значение вероятности дефолта для кредитных требований к корпоративным заемщикам и финансовым организациям составляет 0,03%,LGD — (loss given default) уровень потерь при дефолте,M — (maturity) срок до погашения кредитного требования (в годах),R — значение показателя корреляции, рассчитываемое по формуле:

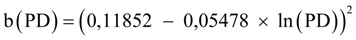

b(PD) — значение показателя корректировки на срок до погашения:

N(x) — функция стандартного нормального распределения,N·¹(x) — обратная функция стандартного нормального распределения,ex — экспоненциальная функция,ln(x) — натуральный логарифм.

2.1. Для финансовых организаций, регулирование деятельности которых осуществляется Банком России*, и финансовых организаций, регулирование деятельности которых осуществляется зарубежными органами надзора, в случаях, когда сумма активов консолидированной группы, участником которой является указанная финансовая организация, на дату расчета больше трех триллионов рублей или равна трем триллионам рублей в рублевом эквиваленте, а также для нерегулируемых Банком России или органами надзора иностранных государств финансовых организаций вне зависимости от размера их активов показатель корреляции рассчитывается по формуле:

2.2. Значение показателя корреляции по кредитным требованиям к малым и средним предприятиям, отнесенным к классу кредитных требований к корпоративным заемщикам, рассчитывается по формуле:

где S — годовой объем выручки заемщика за финансовый год, выраженный в миллионах рублей. В случае если годовой объем выручки менее 100 миллионов рублей, S принимается равным 100 миллионам рублей.

2.3. Значение показателя корреляции по кредитным требованиям специализированного кредитования, отнесенным к подклассу кредитных требований финансирования объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами, рассчитывается по формуле:

3. Расчет коэффициента риска для кредитных требований к розничным заемщикам

При расчете величины кредитного риска для кредитных требований к розничным заемщикам банк использует собственные оценки вероятности дефолта, уровня потерь при дефолте и величины кредитного требования, подверженной риску дефолта (PD, LGD, EAD). Минимально возможное значение вероятности дефолта (PD) для кредитных требований к розничным заемщикам составляет 0,03%.

Величина коэффициента риска для кредитных требований к розничным заемщикам, по которым не произошел дефолт (PD ≠ 100%), рассчитывается по формуле:

где R — показатель корреляции, значение которого установлено равным:

3.1. Для подкласса возобновляемых розничных кредитных требований — 0,04.

3.2. Для подкласса кредитных требований, обеспеченных залогом жилого помещения — 0,15

3.3. Значение показателя корреляции для кредитных требований, отнесенных к подклассу прочих кредитных требований к розничным заемщикам, рассчитывается по формуле:

___________________________________________

Предыдущая версия страницы: расчет кредитного риска по 192-Т (IRB-подход).

Математическое ожидание.

Традиционный вопрос связан с тем, что делать, если один и тот же риск может реализовываться с разной вероятностью и разными последствиями. К примеру, в одном и том же аэропорту раз в два года (вероятность 50%) водитель аэродромного тягача, находясь в нетрезвом состоянии, при осуществлении буксировки ВС бьет боингом по аэробусу. Как правило, ничего страшного (для самолетов), меняют элементы оперения либо ставят заплатку на фюзеляж и самолеты летят дальше. Однако раз в 10 лет (вероятность 10%) такой случай приводит к необходимости капитального ремонта одного из воздушных судов, которому попали в шпангоут либо протащили по перрону. Соответственно, претензии пострадавшая авиакомпания предъявляет уже существенные. В этом случае можно рассмотреть математическое ожидание данного риска, то есть просуммировать произведение вероятностей на ущерб. Пусть в результате «легкого» столкновения выплаты, по статистике, составляют 3 миллиона рублей, а в случае «тяжелого» выплата увеличивается еще на 50 миллионов. Математическое ожидание будет 3 млн. руб. х 50% + 50 млн. руб. х 10% = 6,5 млн. руб.

То же самое касается и других рисков. При этом в математическое ожидание можно включать не только негативные риски, но и позитивные. Скажем, при расчете последствий от изменения рыночной ситуации будет существовать вероятность позитивного риска, когда ситуация изменится так, что нам будет нужно только воспользоваться случаем. К примеру, пока конкуренты неуклонно ведут борьбу в корпоративном секторе, мы сможем откусить кусок пирога в розничном. Предположим, что для какого-то риска потенциальный ущерб составит 100 млн. руб с вероятностью 30%. Однако реализация этого же риска может привести и к получению дополнительной маржи в 50 млн. руб. с вероятностью, к примеру, 25%. Математическое ожидание такого риска можно оценить как только по негативному последствию, так и арифметически суммируя матожидания и позитивных рисков, то есть в 100 млн.руб.х30%-50 млн.руб.х25%=17,5 млн. руб. Если разница будет отрицательная, то риском объявлять событие, скорее всего, не нужно.

Зачем нужно категорирование помещений?

Для чего необходимо категорирование отдельных помещений, а также производственных зданий и складских строений по пожарной и взрывопожарной опасности? Цель категорирования – установление жестких, но обоснованных требований пожарной и взрывопожарной безопасности для конкретных объектов: помещений складских комплексов, транспортных организаций, производственных, добывающих и перерабатывающих предприятий.

От того или иного конкретного значения, которое дает категорирование помещений зависят все другие противопожарные мероприятия. Т.е. тот, кто занимается этим процессом, является в какой-то мере человеком определяющим то, как будет обеспечиваться безопасность того или иного производства или склада. С этих позиций инженер, специалист по пожарной безопасности выступает в роли «нападающего», он должен объективно оценить степень опасности и дать такой результат, который прежде всего должен удовлетворять условию защиты людей.

Методики расчетов

На сегодняшний день расчеты производятся по двум основным методикам:

- Для зданий общественного назначения любой формы собственности существует административный регламент по независимой оценке пожарного риска. Формулы для расчетов и особенности их применения обосновывают методические указания по техническому регламенту, приведенный в ст. 79 ФЗ №123. Согласно ему, норматив индивидуального пожарного риска для этих сооружений не должен быть больше значения один к миллиону в год. Причем, точка размещения гипотетического отдельного человека, взятого для расчета, должна находиться на максимальном удалении от всех выходов и средств пожаротушения. Методика такого расчета утверждена приказом по МЧР РФ № 382 от 30.06.2009 г.

- Для производственных строений расчет регламентируется ст. 93 ФЗ №123. согласно этим нормативам допускается небольшое увеличение степени индивидуального со стандартного значения принятого для общественных зданий до одной на десять тысяч в год. Но это делается при условии, что весь персонал предприятии пройдет обучение последовательности правильных действий при обнаружении очага возгорания.

Также этими нормативными документами регламентируется еще два показателя:

- Показатель индивидуального пожарного риска для проживающих в предполагаемой зоне поражения, возникновение которой возможно вследствие возгорания на производстве. При этом предполагаемая гибель людей, наступившая вследствие пожара, по нормативам составляет не более одного к ста миллионам в год.

- Параметры показателя социального риска регламентирована приказом от МЧС №404. от 10.07. 2012. согласно ей опасность для людей, которые проживают вблизи потенциально опасного объекта, не должна быть больше 1 на сто миллионов в год.