Использование отчетности для анализа и оценки рисков

Содержание:

Методика VaR для оценки инвестиционных рисков

Сегодня метод VaR очень популярен среди многих инвесторов и банков в системе оценки рисков на предприятии. Его задача — выразить существующий инвестиционный риск одним номером. По сути, VaR — это суммарный убыток, который не превышает потерю стоимости портфеля за любой промежуток времени и учитывает текущие вероятности.

Для точного расчета необходимо знать функцию распределения прибыли портфеля за определенный период времени. В большинстве случаев значения VaR-расчетов выполняются в течение периода от одного до десяти дней, в котором уровень доверия очень высок — до 99 %.

Чтобы точно рассчитать VaR, следует рассмотреть несколько основных параметров — конкретный период времени (для которого производятся расчеты), а также состав и функцию распределения общей стоимости инвестиционного портфеля.

Казалось бы, информация не сложна для состава портфеля, но на практике возникают проблемы, особенно когда речь идет о крупных предприятиях. В арсенале прошлого могут быть тысячи активов для отслеживания трудностей. Еще один важный момент — определение стоимости этих инструментов.

Метод оценки рисков предприятия VaR был разработан, чтобы максимально облегчить оценку опасностей и потребностей различных категорий инвесторов. Выделяют три основных метода VaR-оценки. Каждый из них имеет свои особенности:

- Исторический метод. Он включает в себя изучение изменений цен, генерируемых портфелем за определенный период времени в прошлом, для расчета исторических данных о стоимости основных средств (уже прошедших). Преимущества этого метода том, что можно оценить портфель активов, включая производные инструменты (фьючерсные контракты, опционы и т. д.). Недостаток: огромные усилия по сбору исторических данных.

- Аналитический метод. Он включает идентификацию и регистрацию при расчете рыночных факторов, влияющих на стоимость портфеля. Преимущество состоит в том, что большинство необходимых параметров уже есть, поэтому расчет VaR довольно быстрый. Недостаток: низкое качество и неточность расчетов.

- Метод Монте-Карло. Он включает моделирование вероятных изменений цен на основе ряда предположений. Он также учитывает рыночные факторы, которые могут повлиять на цену портфеля. Преимущество этого метода: возможность легко перенастроить расчет с учетом экономических прогнозов. Недостаток: показывает не окончательную цену портфеля, а единственно возможный сценарий событий, трудоемкость во время расчетов.

Оценка риска банкротства

В таблицах ниже представлены характеристики основных методов оценки риска банкротства предприятия.

Он обычно связан с вероятностью финансовых потерь компании в результате влияния неблагоприятных факторов.

Оценка рисков на предприятии и пример методики представлен в таблице ниже.

|

Характеристики модели |

Индикаторы, используемые в модели |

Форма модельной функции и критерий классификации |

|

В процессе создания модели компании считались банкротами или находились под угрозой банкротства. Выборка состояла из 34 компаний, которым грозит крах. Здоровые компании отбирались таким образом, чтобы каждая из них соответствовала одной из обанкротившихся компаний. Изначально было проанализировано 19 финансовых показателей, шесть из них были использованы для построения модели. |

· X1 — оборотные активы / текущие обязательства; · Х2 — оборотные активы — товарно-материальные запасы — краткосрочная дебиторская / кредиторская задолженность; · X3 — валовая прибыль / выручка от продаж; · Х4 — средняя стоимость запасов / выручка от продаж * 360 дней; · Х5 — чистая прибыль / средняя стоимость активов; · X6 — общая сумма обязательств + резервы / результаты по операционной деятельности + амортизация; |

Z = 1,286440X1 — 1,305280X2 — 0,226330X3 — 0,005380X4 + 3,015280X5 — 0,009430X6 — 0,66132 Z> 0 — нет риска банкротства |

Следующая модель связана с расчетом показателей соотношения активов и реализационных финансовых значений.

Оценка риска банкротства предприятия через модель Я. Гайдка, Д. Стоса.

Характеристики модели Индикаторы, используемые в модели Форма модельной функции и критерий классификации Модель разработана на 34 предприятиях двух численно равных классов: несостоятельные и банкроты

Первоначально были использованы 20 показателей, в конечном итоге только четыре были приняты во внимание. · X1 — средняя стоимость обязательств; краткосрочная / себестоимость реализованной продукции * 360 дней;

· Х2 — чистая прибыль / средняя стоимость активов за год;

· X3 — валовая прибыль / чистая выручка от продаж;

· Х4 — общая сумма активов / общая сумма обязательств

Z = — 0,3342 — 0,000500X1 + 2,055200X2 + 1,726000X3 + 0,1115500X4

Z> 0 — нет риска

Оценка рисков на предприятии и пример модели А. Холды представлен ниже в таблице. В рамках данного метода представлено соотношение различных групп активов, пассивов к доходам компании.

|

Характеристики модели |

Индикаторы, используемые в модели |

Форма модельной функции и критерий классификации |

|

Модель была построена на базе 40 обанкротившихся предприятий и 40 предприятий, продолжающих свою деятельность. Исследование охватывало 3 года (1993-1996). На первом этапе анализа были отобраны 28 финансовых показателей, окончательная форма модели была основана на пяти из них. |

· X1 — оборотные активы / текущие обязательства; · Х2 — общая сумма обязательств / общая сумма активов; · Х3 — доходы от общей активности / среднегодовые активы; · Х4 — чистая прибыль / активы; · Х5 — краткосрочные обязательства / стоимость реализованной продукции и материалов * 360. |

Z = 0,681000X1 — 0,019600X2 + 0,157000X3 + 0,009690X4 + 0,000672X5 + 0,605 Z> 0 — нет риска банкротства |

В следующей модели представлен расчет показателей соотношения финансовых результатов к активам и пассивам компании.

Модель оценки риска предприятия Э. Мичиньска и М. Завадски (модель GINE PAN)

|

Характеристики модели |

Индикаторы, используемые в модели |

Форма модельной функции и критерий классификации |

|

Оценка модели была основана на наборе из 80 компаний в 40 безрисковых и 40 неугрожаемых банках. Анализ включал данные отчетности за 1997-2001 годы. 45 показателей были предварительно отобраны. Для построения модели были использованы четыре показателя. |

· X1 — операционный результат / средняя стоимость активов за год; · Х2 — собственный капитал / активы; · Х3 — чистый финансовый результат + амортизация / общая сумма обязательств; · Х4 — оборотные активы / краткосрочные обязательства. |

Z = 9,498X1 + 3,566X2 + 2,903X3 + 0,452X4 — 1,498 Z> 0 — нет риска банкротства |

Обзор комплексных методов оценки состоятельности

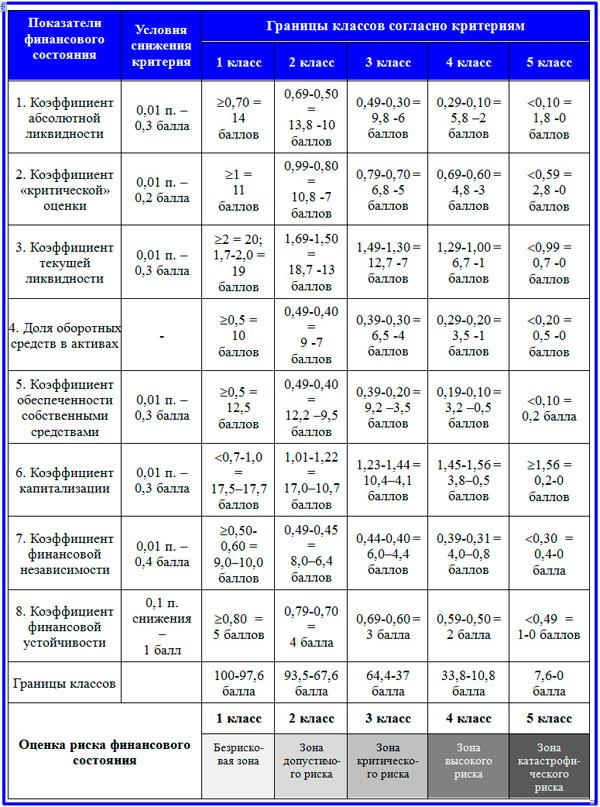

Тема оценки рисков банкротства предприятия практически неисчерпаема и заслуживает внимания не одной статьи. В рамках настоящего материала я лишь кратко обрисую основные способы оценки риска финансового состояния. Начну с моделей балльной оценки риска банкротства. Данные способы отличает шкальное деление нормативных диапазонов относительных показателей на классы или интервалы.

В качестве примера ниже приведен первый вариант такой модели. В ней собрано восемь показателей, исследуя состояние которых, аналитик осуществляет набор баллов. От совокупной суммы набранных баллов зависит причисление компании к соответствующему классу риска. С 3-го класса начинают проявляться признаки банкротства.

Модель комплексной балльной оценки риска финансового состояния

Модель комплексной балльной оценки риска финансового состояния

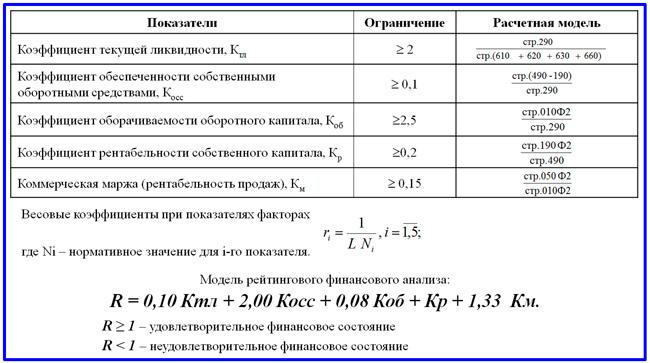

Развитие представленной методики осуществляется за счет включения в состав показателей критериев рентабельности и деловой активности. Благодаря настоящей модели дополнительно может оцениваться уровень финансового менеджмента на предприятии. Весьма полезными могут оказаться модели так называемого рейтингового финансового анализа, особенно в случае потребности оценки потенциального партнера при заключении контракта на существенную сумму. Для контрагента рассчитывается риск банкротства с применением весовых коэффициентов при показателях, включаемых в расчет. Различают четырехфакторную и пятифакторную модели рейтингового анализа. Далее представлен вариант пятифакторной модели.

Пятифакторная модель рейтингового финансового анализа

Пятифакторная модель рейтингового финансового анализа

Все описанные выше доли обладают несомненными достоинствами. Но в них присутствует один существенный недостаток, который выражается в том, что никто не может стопроцентно обосновать логику выбора состава показателей и размеры нормативных ограничений. Нормативы принимаются, исходя из определенных теоретических моделей, не учитывающих ни национальную специфику, ни вид деятельности компании, ни многое другое.

Поэтому стали применяться несколько иные способы, основу которым положил американский экономист Эдвард Альтман. Профессор Нью-Йоркского университета Э. Альтман разработал в 60-80-х прошлого века серию моделей после открытия концепции «Z score model». Десятилетнее наблюдение за представительной группой компаний позволили ученому выстроить статистическую модель по критериям, которые он вычислил математически для обанкротившихся компаний за период исследований. Так появилась двухфакторная модель Альтмана. Научная идея получила широкое развитие, стали появляться ее интерпретации, в том числе с адаптацией к российским условиям хозяйствования. Приведу в пример несколько моделей прогнозирования риска банкротства:

- пятифакторная модель Э. Альтмана (1968 г.);

- пятифакторная модель Э. Альтмана (1978 г.);

- пятифакторная модель У. Бивера, адаптированная к российским условиям;

- отечественная двухфакторная модель прогнозирования банкротства.

Компоненты

Риск в страховании оценивается исходя из двух составляющих:

- выбор;

- классификация.

Как часть процесса выбора, страховая компания оценивает индивидуальные претензии с точки зрения риска, который они представляют, чтобы решить, принять ли их для страхования или отклонить (отложить). Отсрочка применяется в ситуации, когда невозможно правильно оценить риск в рассматриваемый момент и когда такая возможность может появиться в ближайшем будущем. Поэтому основной и непосредственной целью процесса отбора является противодействие процессу неблагоприятного самоотбора, сделанного компаниями, которые хотят застраховать себя.

Вторым компонентом процесса является классификация принятых страховых требований по конкретным классам риска. Это прямо отражено в применении ставки премий. В процессе классификации застрахованный относится к группе клиентов, представляющих аналогичную вероятность риска. Непосредственной целью классификации является достижение ситуации, при которой страхование включается на условиях и на уровне премии, отражающей степень его риска.

Отправной точкой для классификации клиентов и структуры премиальных ставок является разделение стандартного класса (группы). Он будет отражать средний риск для всего портфеля застрахованных, а назначенные лица будут обременены средней премией. Стандартная группа должна быть достаточно большой и включать достаточно большой процент застрахованных (около 90 %). Это снижает вероятность отклонения от среднего риска и позволяет уменьшить затраты на администрирование страхового портфеля.

В дополнение к стандартному классу необходимо создавать нестандартные классы с повышенным страховым риском, а также с увеличенной страховой премией

Важно, чтобы количество этих классов гарантировало баланс между минимальными требованиями (вытекающими из технических потребностей) и их максимальным количеством, чтобы избежать анти-выбора рисков и увеличения административных расходов

NIST SP 800-39

«Managing Information Security Risk: Organization, Mission, and Information System View»

- предположения о рисках, т.е. идентифицировать актуальные угрозы, уязвимости, последствия, вероятность возникновения рисков;

- ограничения рисков, т.е. возможности осуществления оценки, реагирования и мониторинга;

- риск-толерантность, т.е. терпимость к рискам — приемлемые типы и уровни рисков, а также допустимый уровень неопределенности в вопросах управления рисками;

- приоритеты и возможные компромиссы, т.е. нужно приоритизировать бизнес-процессы, изучить компромиссы, на которые может пойти организация при обработке рисков, а также временные ограничения и факторы неопределенности, сопровождающие этот процесс.

- угрозы ИБ, т.е. конкретные действия, лиц или сущности, которые могут являться угрозами для самой организации или могут быть направлены на другие организации;

- внутренние и внешние уязвимости, включая организационные уязвимости в бизнес-процессах управления компанией, архитектуре ИТ-систем и т.д.;

- ущерб организации с учетом возможностей эксплуатации уязвимостей угрозами;

- вероятность возникновения ущерба.

- инструменты, техники и методологии, используемые для оценки риска;

- допущения относительно оценки рисков;

- ограничения, которые могут повлиять на оценки рисков;

- роли и ответственность;

- способы сбора, обработки и передачи информации об оценке рисков в пределах организации;

- способы проведения оценки рисков в организации;

- частоту проведения оценки рисков;

- способы получения информации об угрозах (источники и методы).

- разработку возможных планов реагирования на риск;

- оценку возможных планов реагирования на риск;

- определение планов реагирования на риск, допустимых с точки зрения риск-толерантности организации;

- реализацию принятых планов реагирования на риск.

- проверка реализации принятых планов реагирования на риск и выполнения нормативных требований ИБ;

- определение текущей эффективности мер реагирования на риски;

- определение значимых для риск-менеджмента изменений в ИТ-системах и средах, включая ландшафт угроз, уязвимости, бизнес-функции и процессы, архитектуру ИТ-инфраструктуры, взаимоотношения с поставщиками, риск-толерантность организации и т.д.

На уровне организацииНа уровне бизнес-процессовНа уровне информационных систем

- принятие (acceptance) риска не должно противоречить выбранной стратегии риск-толерантности организации и её возможности нести ответственность за возможные последствия принятого риска;

- избегание (avoidance) риска является зачастую самым надежным способом обработки рисков, однако может идти вразрез с желанием компании широко применять ИТ-системы и технологии, поэтому рекомендованным подходом является целесообразный и всесторонне взвешенный выбор конкретных технологий и ИТ-сервисов;

- разделение (share) и передача (transfer) рисков — это соответственно частичное или полное разделение ответственности за последствия реализованного риска с внутренним или внешним партнером в соответствии с принятой стратегией, конечная цель которой — успешность бизнес-процессов и миссии организации;

- минимизация (или смягчение) (mitigation) рисков подразумевает применение стратегии минимизации рисков ИБ на всех трех уровнях организации и непосредственное задействование систем ИБ для смягчения возможных последствий реализации рисков. Организации следует выстраивать бизнес-процессы в соответствии с принципами защиты информации, архитектурные решения должны поддерживать возможность эффективной минимизации рисков, минимизация рисков в конкретных системах должна быть реализована с применением средств и систем защиты информации, а политики, процессы и средства ИБ должны быть достаточно универсальными и гибкими для применения их в динамичной и разнородной среде организации, с учетом непрерывно меняющегося ландшафта угроз ИБ.

Анализ рисков снижения финансовой устойчивости на примере предприятия

На первоначальном этапе необходимо оценить абсолютные и относительные показатели финансовой устойчивости предприятия. В таблице 1 представлены основные абсолютные показатели финансовой устойчивости ОАО «Кемеровоспецстрой».

Таблица 1 – Анализ абсолютных показателей финансовой устойчивости ОАО «Кемеровоспецстрой»

В ОАО «Кемеровоспецстрой» на протяжении 2015-2017 года наблюдается абсолютная финансовая устойчивость. Для оценки финансовой устойчивости экономического субъекта возможно использовать также и относительные показатели (таблица 2).

Таблица 2 — Динамика относительных показателей финансовой устойчивости ОАО «Кемеровоспецстрой»

Уровень нормативного значения коэффициента соотношения заемных и собственных средств составляет 0,7 пункта, при этом в ОАО «Кемеровоспецстрой» данный показатель в 2016 год составил 0,5 пункта, что меньше 2015 года на 0,32 пункта, в 2017 году наблюдается рост данного показателя до 0,67 пункта. В целом по итогам 2016 и 2017 года коэффициент соотношения заемных и собственных средств соответствует нормативному значению.

Уровень нормативного значения коэффициента маневренности собственного капитала составляет 0,2-0,5 пункта, при этом в ОАО «Кемеровоспецстрой» данный показатель в 2016 год составил 0,08 пункта, что больше 2015 года на 0,6 пункта, в 2017 году значение данного коэффициента практически осталось неизменным, снизившись всего на 0,01 пункта. В целом анализируемый коэффициент находится на уровне выше нормативного значения.

Уровень нормативного значения коэффициента обеспеченности оборотного капитала собственными источниками финансирования составляет 0,1 пункт, при этом в ОАО «Кемеровоспецстрой» данный показатель в 2016 год составил 0,62 пункта, что больше 2015 года на 0,15 пункта, в 2017 году значение данного коэффициента снизилось на 0,08 пункта относительно 2016 года.

Уровень нормативного значения коэффициента автономии составляет 0,5 – 0,7 пункта, при этом в ОАО «Кемеровоспецстрой» данный показатель на протяжении всего анализируемого периода находится в рамках нормативно установленного значения

В ходе проведенного анализа можно сделать вывод о том, что ОАО «Кемеровоспецстрой» на протяжении последних трех лет компания является практически финансово независимым и имеет высокий уровень финансовой устойчивости.

Итоговым этапом анализа рисков снижения финансовой устойчивости, является анализ вероятности возникновения несостоятельности (банкротства). Оценку вероятности возникновения банкротства, на наш взгляд, целесообразно провести на основе методики Э.Альтмана (таблица 3).

Таблица 3 — Оценка вероятности возникновения риска банкротства в ОАО «Кемеровоспецстрой» по методике Э.Альтмана (пятифакторная модель)

| Показатели | 2015 г. | 2016 г. | 2017 г. |

| X1 – удельный вес оборотного капитала в совокупных активах |

0,86 | 0,87 | 0,87 |

| X2 – удельный вес нераспределенной прибыли в совокупных активах |

0,51 | 0,63 | 0,57 |

| X3 – рентабельность совокупных активов |

0,22 | 0,20 | 0,12 |

| X4 – коэффициент соотношения акционерного капитала и обязательств |

1,22 | 2,00 | 1,50 |

| Z5 – доходность совокупных активов |

1,49 | 1,34 | 1,35 |

| Z – показатель вероятности банкротства | 3,71 | 3,96 | 3,44 |

| Уровень вероятности банкротства | min | min | min |

Оценив риск возникновения вероятности банкротства по методике Э.Альтмана, в ОАО «Кемеровоспецстрой», нам удалось определить, что на протяжении последних трех лет такой риск носит минимальный характер.

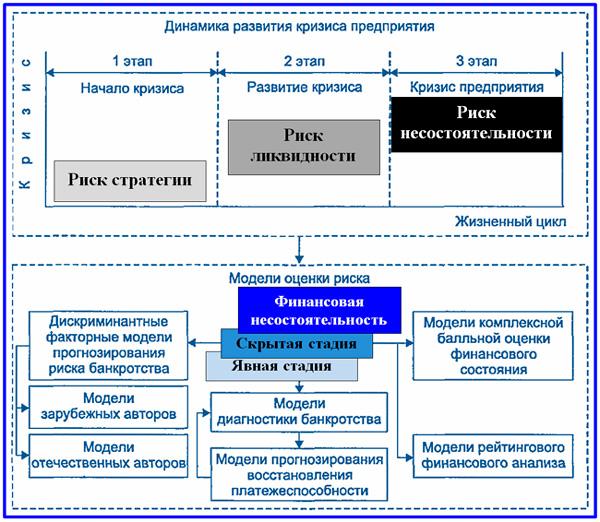

Динамика развития финансовой несостоятельности

Для целей настоящей статьи под финансовой несостоятельностью организации будем понимать ее неспособность финансировать текущую операционную деятельность и отвечать по своим обязательствам из-за отсутствия необходимых для этого средств. Заинтересованные стороны внутри и вне компании практически всегда и по разнообразным поводам интересует вопрос о состоятельности организации. От этого зависит не только ее успех на рынке, но и риски акционеров, инвесторов, партнеров предприятия. Риски потери компанией финансовой независимости, устойчивости, платежеспособности синтезируются в комплексный риск финансовой несостоятельности.

Предприятие, проходя через этапы развития кризиса, обретает признаки несостоятельности не сразу. Негативные тенденции имеют свойство накапливаться постепенно. Тем не менее, бухгалтерская (финансовая) отчетность, при регулярном анализе и оценке позволяет своевременно уловить нисходящий тренд и выработать стратегию его исправления. Далее вашему вниманию предлагается схема динамики развития финансового кризиса коммерческой организации, которая проходит через определенные этапы деградации ликвидности и платежеспособности.

Схема динамики развития банкротства и связей моделей оценки риска

Схема динамики развития банкротства и связей моделей оценки риска

Законы природы и бизнеса в смысле нарастания кризисной ситуации очень похожи. Проблема всегда приходит с более высокого системного уровня. Когда текущие задачи отклоняются от предначертаний миссии и целевой программы, возникает риск неполного воплощения стратегии, замысла. Такое нарушение сложно поддается определению, поскольку рутинные текущие задачи достаточно далеки от стратегии, и связь не видна. Как правило, легко находятся внешние причины нарушений показателей финансово-хозяйственной деятельности.

Однако в 99% случаев причина всегда внутри. Тем не менее, опытный финансист, привыкший к регулярной процедуре качественной оценки рисков на основе данных бухгалтерской отчетности, всегда вовремя заметит неладное по числу слабых сигналов. Как правило, сигналы исходят от взаимосвязанных статей баланса и формы №2. И когда они начинают постепенно расти, косвенно это свидетельствует, что начало кризиса наступило или вот-вот придет.

В момент, когда становится очевидным риск ликвидности организации, кризис вступает в стадию своего активного развития. В этот период компания еще справляется с временными трудностями по удовлетворению финансовых обязательств. Но все чаще проявляются перебои в виде кассовых разрывов, перекредитование постепенно становится общей практикой, ухудшается кредитная история. Получать новые ссуды становится все трудней, структура активов ухудшается. Наконец, кризис переходит стадию угрозы банкротства. Предприятие оказывается один на один с риском полной неспособности оплатить долги кредиторам, выдать заработную плату и погасить задолженность по налогам.

Оценка экономических рисков

Рассмотрим методику оценки рисков на предприятии. Существует огромное количество возможных вариантов расчетов как в отечественной, так и в зарубежной практике.

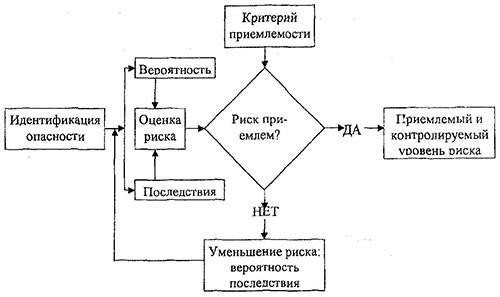

Для оценки экономического риска используются в основном качественные методы. Выбору одного из них должно предшествовать знакомство с характеристиками данной группы. Методы качественной оценки риска можно разделить на три группы: матричные методы, индикаторные методы, графики риска.

Матричные — обычно это двухпараметрические методы. Оценка экономических рисков предприятия этим способом основана на матрице, построенной из двух параметров. После их анализа оценка риска не представляет трудностей, однако следует помнить, что отсутствие параметров, связанных с рабочей средой, таких как подверженность риску, может помешать точной оценке опасностей.

Группа матричных методов включает метод PHA и метод матрицы риска для неизмеримых факторов.

Индикаторные методы — это многопараметрические и многоуровневые методы. В этом случае оценка риска основана на расчете значения показателя, который является произведением весов параметров. Введение нескольких уровней оценки параметров и значений риска делает оценку более полной и более точной, чем в случае матричных методов. Использованию индикаторных методов оценки риска способствуют такие параметры, как подверженность риску, возможность защиты от угроз. Оценка рисков на предприятии и пример метода индикатора чаще называется метод Five Step.

График-метод — это самые разнообразные способы с точки зрения количества уровней для оцениваемых параметров — для каждого параметра существует от двух до пяти уровней. Стоит помнить, что хотя при небольшом количестве уровней проще оценить параметры, оценка риска будет недостаточно точной. В этом методе оцениваются четыре параметра, но также учитываются дополнительные критерии, такие как подверженность и возможность использования защиты от угроз. Это решение позволяет более полно оценить экономический риск.